「相続税対策でほぼ使われなかった相続時精算課税に関心が高まりそうだ」。

ランドマーク税理士法人の清田幸弘代表税理士は、昨年末に政府が決定した2023年度税制改正の影響をこう話す。

年110万円の非課税枠(基礎控除)が新設されるなど相続時精算課税の使い勝手が向上するためだ。

相続税対策に関心強く

相続節税を考える人は年々増えている。

15年に相続税の非課税枠(基礎控除)が「3000万円+600万円×法定相続人の数」に4割縮小し、課税対象が富裕層から中流層に拡大したことが背景だ。

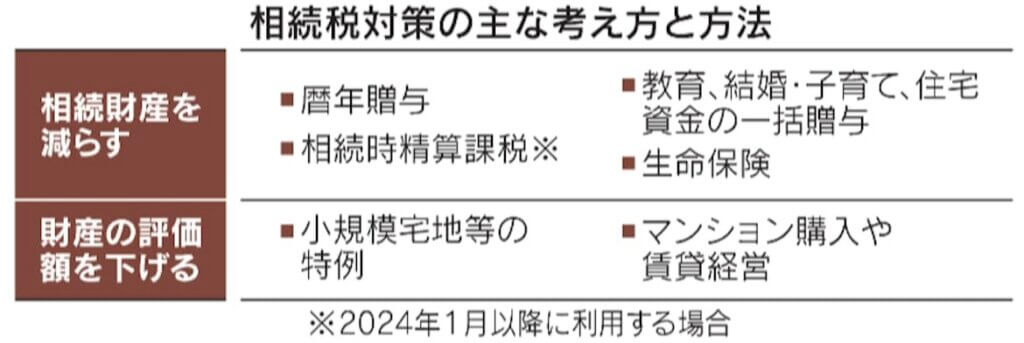

相続節税を検討する際は大きく分けて2つのポイントがある。

一つ目は相続財産を減らすこと。

相続税は相続人が被相続人の死後に引き継いだ財産額に応じてかかるため、生前に贈与などで相続人に財産を移すことで負担を抑えられる。暦年贈与などが主な方法だ。

もう一つは相続財産の課税上の評価額を下げること。

方法としては故人の自宅を引き継ぐ際に土地の評価額を80%減らす小規模宅地等の特例などがある。

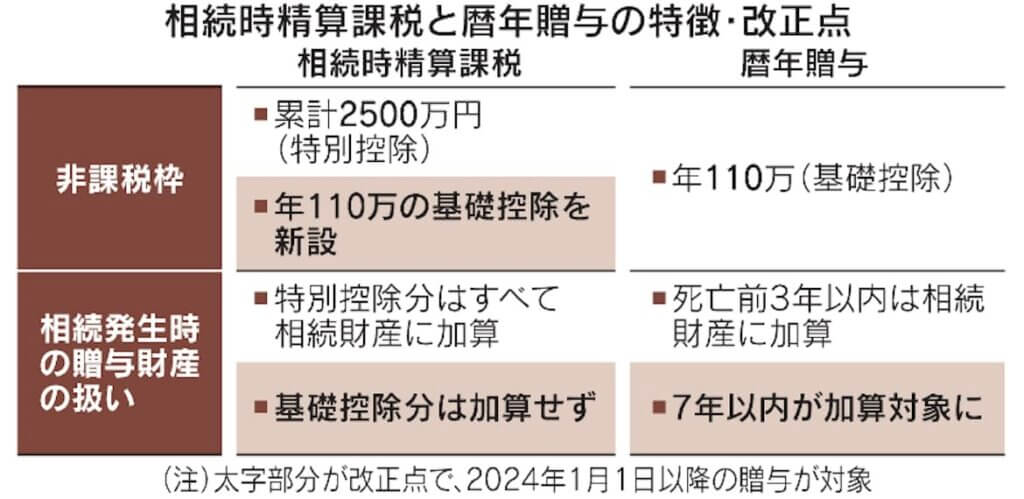

相続時精算課税は贈与税の課税方法の一つ。

贈与税は財産を受け取った人が負担するが、相続時精算課税では相続が発生したときに相続税を計算するなかで調整する。

計2500万円の非課税枠(特別控除)があり、この範囲なら贈与を何回受けても課税されない。

2500万円を超える分も税率は一律20%と贈与税の最高税率55%を大きく下回る水準で済む。

ただし利用者は21年で約4万4000人と、年110万円の非課税枠(基礎控除)を使う暦年贈与の約48万8000人を大幅に下回る。

贈与財産は被相続人が亡くなるとすべて相続財産に加算し、相続税の節税効果が基本的にないとされてきたためだ。

少額の贈与でも申告する必要があるほか、相続時精算課税を選ぶと同じ人からの贈与は暦年課税に変更できない点も利用低迷につながってきた。

新設非課税枠、相続財産の対象外

今回の改正では相続時精算課税でも年110万円の基礎控除を設け、110万円以下の贈与なら申告不要とする。

24年1月からの贈与が対象だ。

さらに注目されるのは「基礎控除分の贈与財産は被相続人が亡くなっても相続財産に加算しない」(財務省主税局)こと。

税理士の藤曲武美氏は「精算課税で基礎控除を使えば新たな相続税対策が可能になる」と話す。

暦年贈与も改正がある。現在は相続開始前3年間に受け取った財産を相続財産に加算する仕組みで、31年の相続からこの期間を7年に拡大する。

加算する金額のうち4~7年前の合計から100万円を差し引くが、「相続節税の余地は狭まる」と辻・本郷税理士法人の浅野恵理税理士は話す。

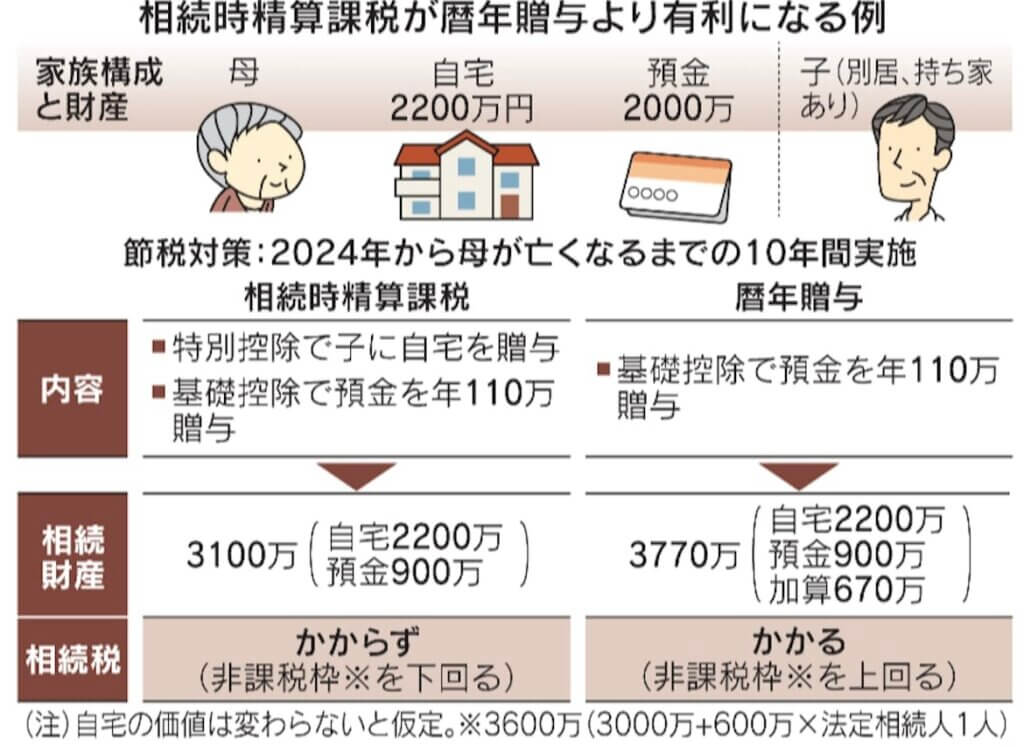

相続時精算課税と暦年贈与で相続税の負担はどう変わるのか。

母に2200万円の自宅と預金2000万円があり、相続人は別居で持ち家のある子1人という例でみよう。

相続時精算課税を選び、まず特別控除で子に自宅を贈与する。

預金は基礎控除で年110万円ずつ24年から母が亡くなるまでの10年間贈与すると、1100万円を渡すことができる。

相続財産は残りの預金900万円と自宅2200万円を加算した計3100万円。相続税の非課税枠3600万円を下回り、課税されずに済む。

これに対し、自宅を生前贈与せず、預金に暦年贈与を使うと相続財産は3770万円で課税対象になる。

自宅2200万円、預金900万円のほか、相続開始前7年以内の贈与770万円から4~7年前の100万円を引いた670万円が加算されるためだ。

「宅地特例」使えず、慎重に検討

これらはあくまで試算で、どちらを選ぶと有利になるかは被相続人の年齢や資産などで様々だ。

浅野氏は「かなりの高齢で相続発生まで時間はなさそうな人が相続財産を少しでも減らしたいなら、相続時精算課税が一案になる」と話す。

特に財産が自宅と金融資産数千万円といった中流層は検討する余地があるという。

ただ相続時精算課税で自宅を贈与すると小規模宅地等の特例を使えないなどのデメリットもある。

どんな節税方法をとるかは慎重に考えたい。