少額投資非課税制度(NISA)と並び、長期の資産形成のカギを握るのが年金運用だ。

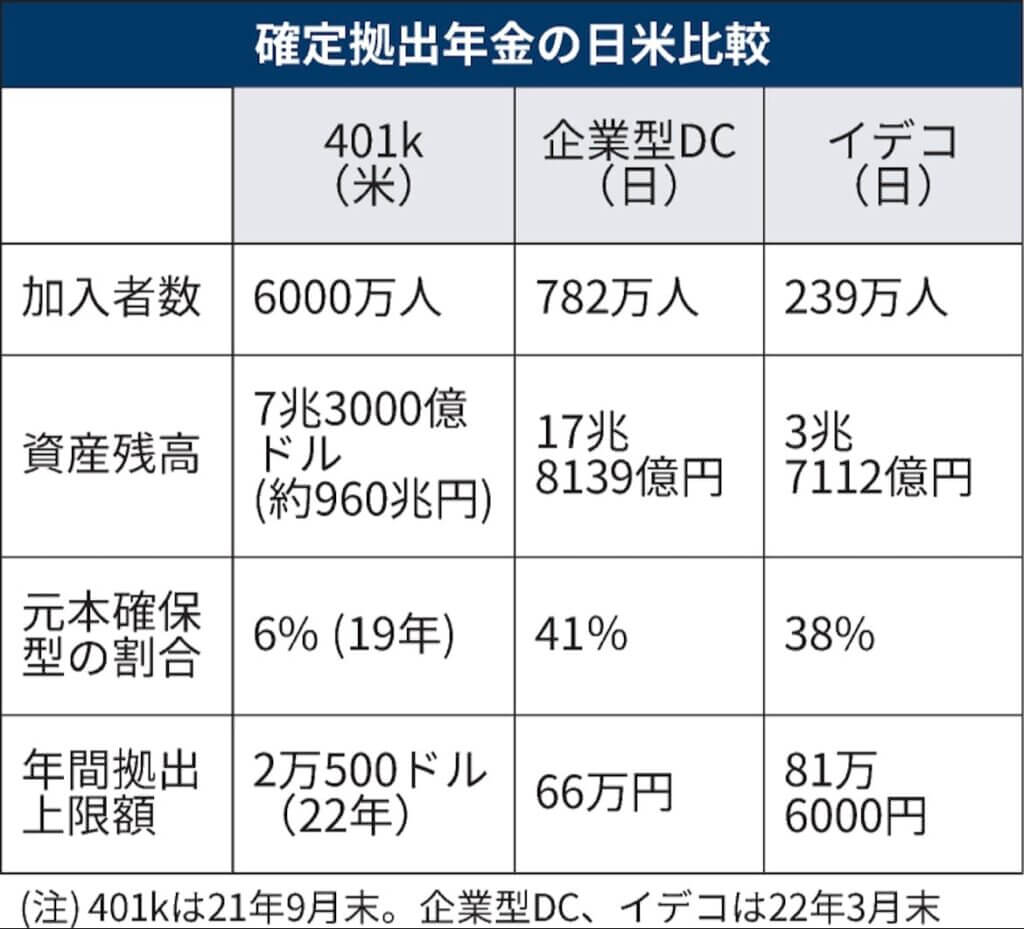

企業型確定拠出年金(DC)や個人型確定拠出年金(iDeCo、イデコ)の加入者は増え続けているが、定期預金など元本確保型の運用が大半だ。

米国では株式の投資信託を組み込む年金運用で家計の資産が増え、投資文化が根付いた。

日本でも民間主導で年金改革が動き始めている。

「従来の制度のままだと社員の資産形成に貢献できない」。

富士通は2022年、企業型DCの「デフォルト(初期設定)商品」を見直した。

企業型DCは自ら投信などの運用手段を選ばないと、自動的にデフォルト商品が選択される。

リスク回避の志向が強い日本では元本確保型が主流だ。

富士通も定期預金などの元本確保型をデフォルト商品にしてきたが、これを投資信託に切り替えた。

リスクはあるが、株式相場の値動きなどに応じて年金資産が拡大するチャンスは増える。

富士通では「DC導入から10年弱たち、全社的に投資に対する抵抗感が薄れてきた」(年金担当者)ことが見直しを後押ししたという。

毎月の年金積立額の投資対象の約9割が投信になった。

ただし、こうした動きはまだ少数だ。

企業年金連合会が21年12月から22年1月にかけて実施した調査によると、デフォルト商品を設定する企業の7割超が元本確保型を選んでいる。

「市況変動で運用状況が悪化した際に責任を取りたくない」「DCを導入した際に元本確保型にしたがそのままになっている」。

企業の年金担当者からはこんな声が聞かれる。

企業型DC全体でみても運用額の4割強が元本確保型に流れている。

フィデリティ・インスティテュートの浦田春河首席研究員は「元本確保型商品では資産形成は難しい。企業は投信に資金が回る仕組みをつくる必要がある」と話す。

米国では家計の金融資産の過半を株式や投信などのリスク資産が占める。

個人の金融資産は00年末から21年末までに3.4倍となり、同期間の日本(1.4倍)を上回る。

企業の成長が家計に還元される好循環は、リスク資産を組み込んだ年金運用の成功体験が背景にある。

米国の確定拠出年金(401k)は元本確保型の選択が6%にとどまる。官民で金融教育を推進するなど制度面も整っているが、有望な新興企業が次々と生まれるなど魅力的な企業が多い点が日本と決定的に違う。

日本では転職時に必要な手続きをしないために現金のままで管理する「放置年金」の問題もある。

企業型DCの加入者が転職などで加入資格を失った後に何も手続きしないで放置している資産は約2400億円と、5年間で7割近く増えた。

人材が流動化する時代に、肝心の年金資産の管理がおざなりになっている。

定期預金などの元本確保型での運用はインフレ下で通用しなくなる。

長期目線で株式や債券に分散投資するという基本こそ、経済環境や金融市場の変化に対応する一歩となる。

年金運用でも過剰に積み上がった預金の山を動かす時が来ている。