国内IPOが急減

国内企業の新規株式公開(IPO)が急減している。

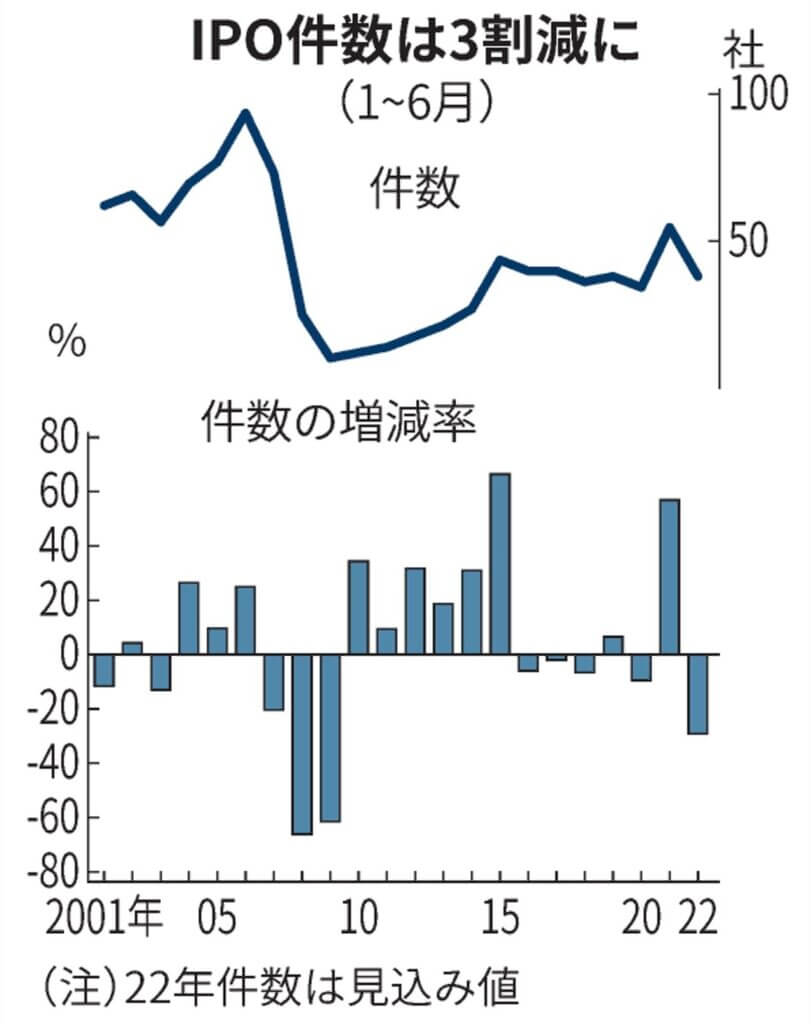

2022年1~6月の件数見込みは前年同期から3割減少し、リーマン・ショック以来の落ち込み幅になった。

米国の利上げやウクライナ危機で投資マネーの勢いが弱まり、IT(情報技術)関連などの上場にブレーキがかかっている。昨年は活況だったIPOに変調の兆しが出ている。

上期37社と昨年比3割減、リーマン以来

23日時点で集計した。現時点の見通しで37社と前年同期(53社)から30%減少し、減少率ではリーマン・ショック直後だった09年(63%減)以来の減少率となった。

業種別に見ると「情報・通信」の落ち込みが顕著だ。

21年は全体の40%で20年からの案件増加をけん引したが、22年は27%にとどまった。

22年のIPOで最も多かったのが人材関連などを扱うサービスで、38%となった。

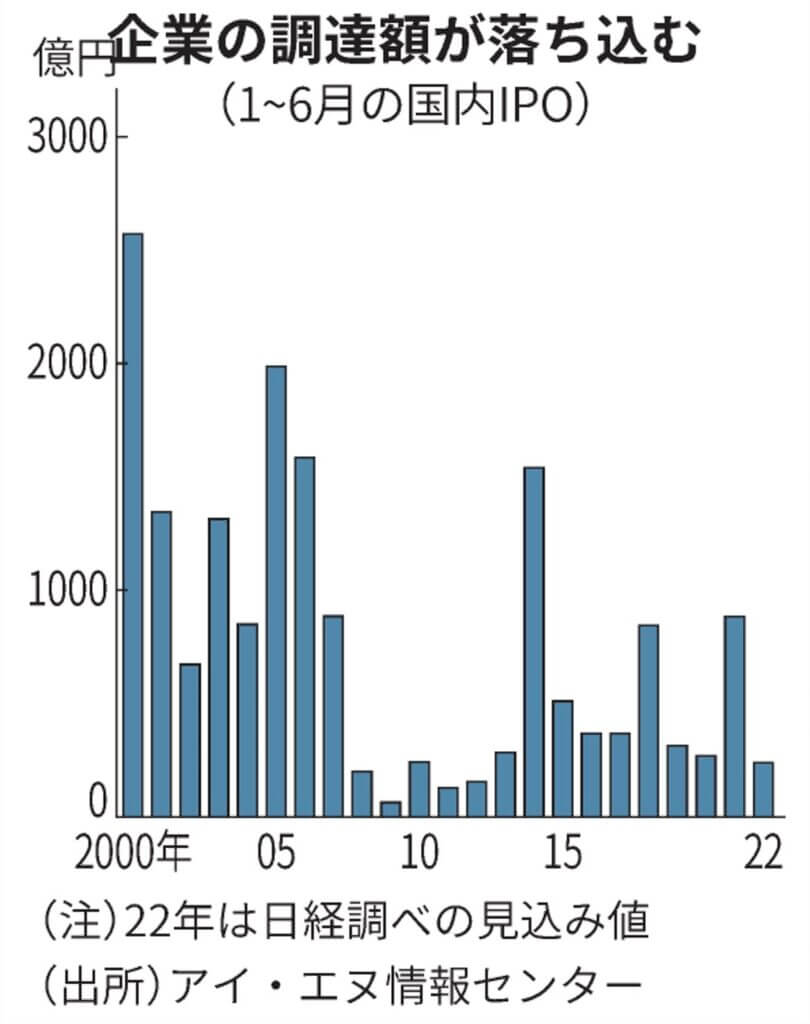

5月までに上場した企業の調達額は25社で117億円と、前年同期(1~5月)から8割超減少している。1~6月に上場を延期したのは住信SBIネット銀行など7社で、前年同期の2社から3倍となる。

主因は海外マネーの縮小

IPO市場が冷え込んだ主因の一つは、海外マネーの縮小だ。米国の金融引き締めで期待先行で買われてきたテクノロジー株から資金が退避。

ウクライナ危機が追い打ちとなり、日本のIPO銘柄へ振り向ける資金は一気に細った。

「海外機関投資家の資金供給が減少し、大型上場が難しい」(IPO関係者)

上場延期で企業はベンチャーキャピタル(VC)などから資金調達を模索する動きもあるが、未上場市場でもリスクマネーの流入が縮小している。

前年に20億円規模を調達した都内のIT企業は「十分な調達が見込めず、現状はマーケティングや人材採用の先行投資を抑制してしのぐしかない」と明かす。

海外IPOも低迷、昨年比40%減

IPOの低迷は海外も同様だ。

金融情報会社のリフィニティブによれば1~5月のIPOの件数と調達額(公開規模、重複上場などを除く)は約490社で7.5兆円。

前年同期に比べ件数は40%減、金額は58%減となった。

同じ期間としてはともに09年以来の減少率(件数は70%減、金額は93%減)となった。

特に米州は金額の減少率が9割に達した。成長期待の強いアジアでも2割近く減少し総崩れの様相だ。

IT関連は赤字でも買われていたが、状況変化

これまで、IT関連では、株式公開時には赤字でも、先行投資で売上高を伸ばしニッチな市場でシェアを獲得するソフトウエア事業を手掛ける企業には市場で高い評価がついた。

ただ足元の状況は変化する。みずほ証券の武井隼人エクイティシンジケーション部長は「機関投資家が黒字化するタイミングを気にかけ始めた。安定的に黒字を計上できることを示す必要がある」と指摘する。

日本国内でIPOを望む企業自体は依然として多いが、米利上げやウクライナ危機に加え、円安や資源高騰など懸念材料は山積している。

野村証券の松下剛士・公開引受部次長は「(昨年は125社だったが)今年は年間90~100社の上場になるだろう」と予測している。

所見

日本以外の各国で金融引き締めが進み、新規投資マネーは急減している。

調達が少なくなることを見越し、IPOを見送る企業もある。

金融引き締めは、株価下落だけでなく、イノベーションも抑制してしまう。