太郎

おはようございます❗️

あと15年でFIREを目指す、企業戦士のメガバンク太郎と申します😊

アメリカの急激な金融引き締めが開始した。世界中に影響を与えることになる🤔

米国の金融政策の大転換が迫っている。

米連邦準備理事会(FRB)は26日、インフレ抑制に向けて3月に利上げを始める方針を示した。

市場は2022年に4~5回の利上げを想定し、保有資産の圧縮も進む「二重の引き締め」に身構える。

金利の上昇圧力は大幅に膨らんだ企業債務を直撃し、活況だった住宅投資にも強い逆風となる。

新興国の資本流出リスクも高まり、世界経済や金融市場は耐久力を試される。

パウエル氏のタカ派発言

「高インフレが予想以上に持続するリスクに注意を払い、(物価安定と最大雇用の)目標達成に向けて適切に対応する用意がある」。

26日の米連邦公開市場委員会(FOMC)後の記者会見でFRBのパウエル議長はこう強調した。

直近の失業率が長期目標の4%を下回るなど労働市場の改善を踏まえ、約40年ぶりの高い伸びをみせているインフレ退治に金融政策の軸足を移す姿勢を鮮明にした。

FOMC3月会合で利上げ

パウエル議長は「委員会は(次回の)3月会合で利上げに適切な条件が整うと想定している」と利上げ開始を事実上予告する一方、市場が注目する利上げ幅や実施頻度については直接的な言及を避けた。

ただ会見では前回、金融政策の正常化に取り組んだ15年以降との比較で経済の強さやインフレの高さを重ねて指摘し「こうした違いは政策調整のペースに重要な影響を与えうる」と語った。

連続利上げを示唆

JPモルガン・チェースのマイケル・フェローリ氏は「パウエル議長は各会合での連続利上げの可能性もあると明確に示したかったのだろう」とみる。

米金利先物市場では年内に4回以上の利上げ予想が85%を超え、5回以上も過半に達した。これは一度に0.25%の引き上げ想定で、一気に0.5%上げるとの市場の観測も「会見で完全には否定しなかった」(バンク・オブ・アメリカ)とくすぶり続けている。

FRBの資産縮小も示唆

パウエル議長は新型コロナウイルス下の景気悪化を防ぐための量的緩和で9兆ドル近くに膨らんだFRBの保有資産が「必要以上に大きく、大幅に減らさなければならない」とも語った。

資産縮小の時期やペースは「前回(17年秋)より早く」と述べるにとどめたが、「6月に始め、最初の1年間で1.1兆ドルを削減する」(ジェフリーズのアネタ・マルコウスカ氏)といった予想が市場で飛び交う。

資産圧縮は米長期金利の上昇を促し、モルガン・スタンレーは22年末に2.3%と現状より0.5%程度上がると見込む。

金利上昇でインフレ抑制できるか

長短金利が上昇し、借り入れコストが増えて需要の抑制につながれば、物価には一定の下押し圧力がかかる。

だが現在のインフレは人手不足や物流網の混乱といった供給制約が「予想以上に大きく、長く続いている」(パウエル議長)影響が大きい。

さらに急速な金融引き締めは、長期の緩和に慣れきった企業や家計、投資家のひずみを顕在化させかねない。

前回の正常化局面より膨らんでいる過大債務や市場の過熱が波乱の芽となる。

引き締めで企業債務はどうなる

金融引き締めに脆弱な分野の一つが高水準の企業債務だ。

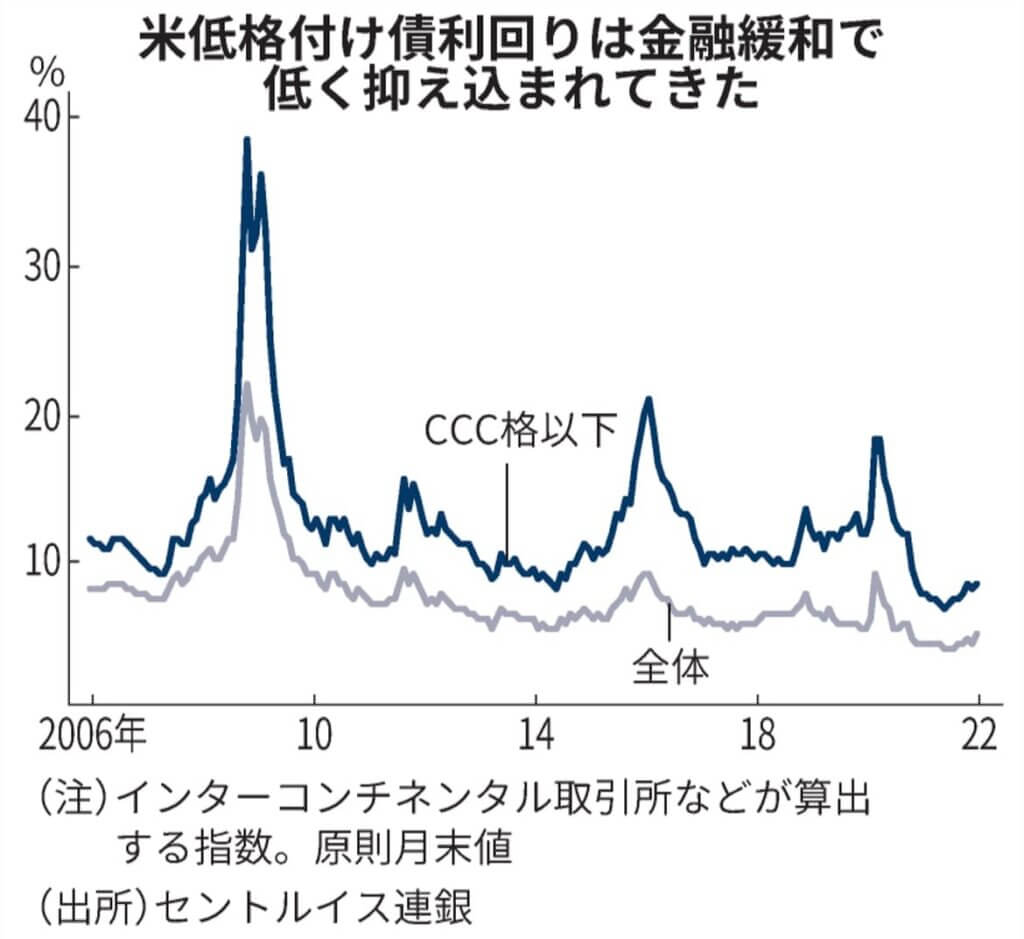

米証券業金融市場協会(SIFMA)によると、米国企業の社債発行残高は21年9月末時点で10兆ドル。前回の利上げ開始時点の15年末より3割多い。うち低格付け債が2兆ドル程度とみられる。

仮に年限を問わず金利が全体に2%底上げされれば、単純計算で2000億ドル分の企業の利払い負担が増えることになり、借り換え時にコストが重くのしかかる

FRBが段階的に利上げを進めて「景気を冷やしすぎる」との懸念が強まった18年末には低格付け債の利回りが急伸(価格は急落)し、全体の利回りは8%近く、より投機的なトリプルC格以下の利回りは13%以上に跳ね上がった。同年12月は低格付け債の発行がゼロとなった。

15年12月の利上げ開始後の16年にはトリプルC格以下の利回りが20%を超え、低格付け債全体のデフォルト(債務不履行)率は4%に高まった。

直接的な原因は原油安によるシェール企業の財務悪化だが、利上げ観測の高まりによるドル高が原油安に拍車をかけた。

現在の利回りはトリプルC格以下でも8%台にとどまり、低格付け債のデフォルト率は0.5%と歴史的な低水準だ。

カネ余りに支えられてきたため、今後の引き締めで資金繰りに詰まる企業が広がる恐れがある。

住宅市場はどうなる

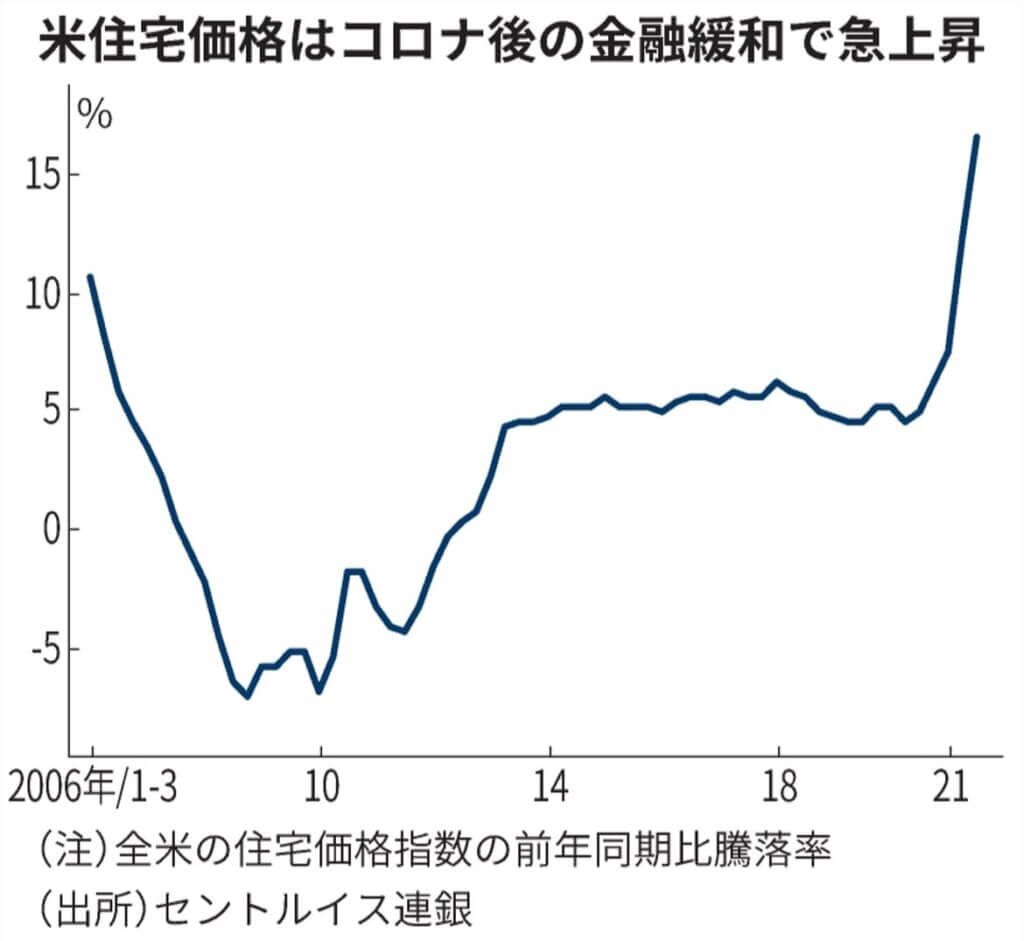

緩和マネーの流入で高騰が続いた米国の住宅市場も転機を迎えそうだ。

全米の住宅価格を示す指数の前年同期比上昇率をみると、21年4~6月期は12%、7~9月期は16%と急伸。「不動産バブル」と呼ばれたリーマン危機前の04~06年の伸びを上回っている。

当時はFRBが異例の17回連続の利上げに動き、引き締め効果と欧米の金融機関の信用不安が重なりバブルがはじけた。

マネックス証券の大槻奈那氏は過去の米国の長期金利と住宅価格の相関から、1%の金利上昇で住宅価格が5%以上下がりうると試算する。

仮に今後、住宅が5%下がれば10年4~6月期以来になる。

米連邦住宅貸付抵当公社(フレディマック)によると、足元の30年物の住宅ローン金利は3.6%程度と1カ月で0.5%上がり、20年3月以来の高さになった。

JPモルガンは国内総生産(GDP)ベースの米住宅投資の伸び率が21年の前年比9%強から22年に1%程度に急減速するとみる。

米金融引き締めは新興国に多大な影響

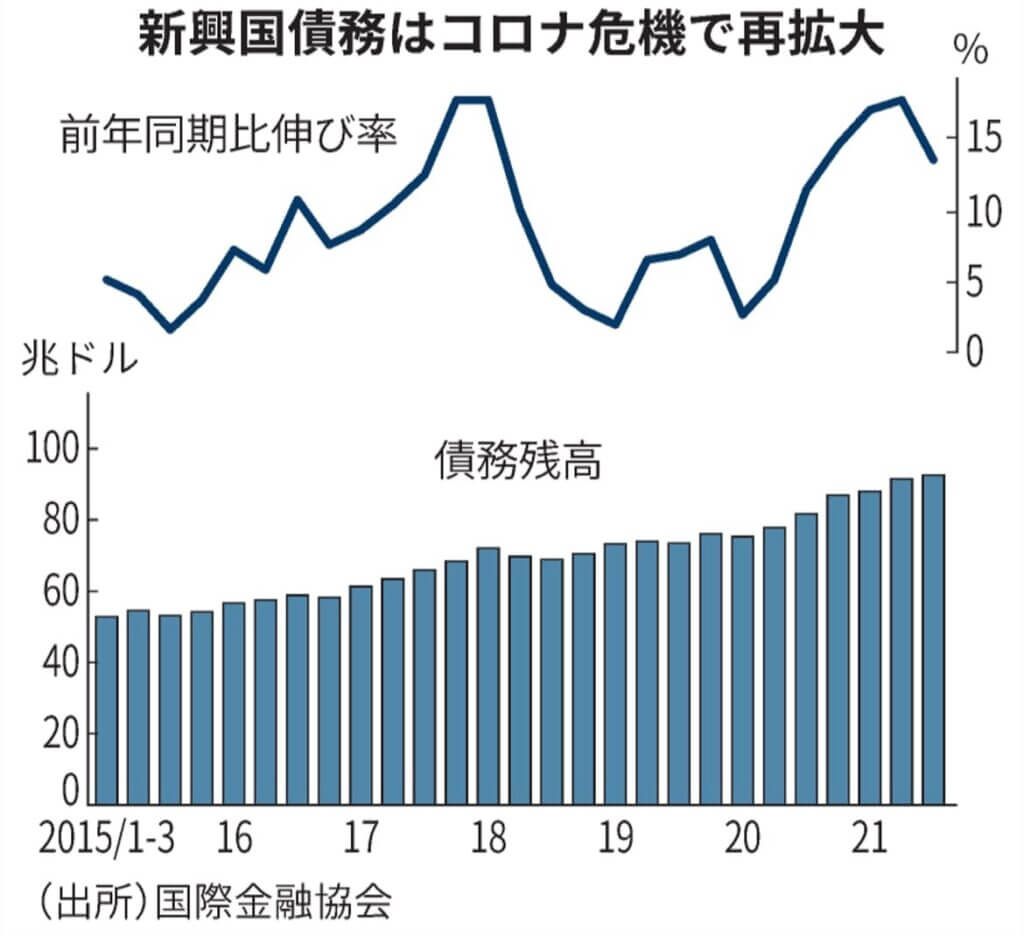

歴史的に米国の金融引き締めは新興国にも多大な影響を及ぼしてきた。

FRBが前回の利上げ局面だった18年に示した試算では、米金利が1%上がると3年後の新興国のGDPは0.8%減るとした。

特に経常赤字や対外債務が大きいといった脆弱性の高い国ほどショックも広がるという。

米国の利上げで新興国から資金が流出し、通貨安を伴うインフレが各国を苦しめる構図が浮かぶ。

前回は米国の引き締め観測の浮上から実際の利上げに至った直後の16年1月までの約1年半で新興国通貨全体の値動きを示すMSCI新興国通貨指数が16%下落した。

中国の金融市場が動揺した「チャイナ・ショック」の影響も重なり、国際金融協会(IIF)によると新興国からは15~16年に7000億ドルもの資金が流出した。

現在、コロナ対応の財政支出で新興国の債務は約93兆ドルと19年末比で2割増えている。ドル建て債務負担の増加や過去より大規模な資金流出が進むリスクに新興国はさらされかねない。

FRBは当初「一時的」とみていたインフレ対応の遅れを取り戻そうと引き締めを急ぐ構えだが、国内外の経済の急減速や金融市場の深刻な混乱が起きれば「タカ派路線」も頓挫しかねない。

目配りすべきリスクはあまりにも多い。

所見

アメリカの急激な金融引き締めのゴングが鳴り、世界中の市場に影響することになる。

FRBはインフレが落ち着くまでは、引き締めモードだと思うが、それがいつまで続くか。

今回のショックも、なんだかんだで1〜2年のような気がする。根気良く積み立て投資を続ければ、報われるのではないか。

[…] […]