個人型確定拠出年金(iDeCo、イデコ)の加入者が4月末時点で293万人となり、300万人の大台が迫る。

昨年10月から企業型確定拠出年金(DC)と併用できる対象が広がり、老後の資産形成手段として利用する人が増えている。

使い方や注意点を整理するとともに、来年拡充される新NISA(少額投資非課税制度)との使い分けを含めた活用術を探る。

DCと併用可、手数料無料広がる

イデコ加入者の裾野が広がっている。昨年5月に要件を満たせば加入可能期間が65歳未満へと5年延び、定年再雇用で働く人などに利用が広がった。

10月には勤務先に企業型DCがある場合でもイデコに加入できる要件が緩和された。

需要拡大を受け、りそな銀行が4月に管理手数料を無料とするプランを始めるなど金融機関がサービスを拡充。

利用しやすさも加入増を後押ししている。

イデコとはどのような制度なのか。特徴は大きく3つある。

まず国民年金(基礎年金)や厚生年金に上乗せする任意加入の私的年金のひとつだということ。

年金資産を「自分でつくる」制度といえ、加入者は自分で掛け金を出し、運用も公的年金や確定給付企業年金(DB)のように国や企業に任せるのではなく、自分で決めた運用方針に従って商品や資金配分を決める。

口座を開いた金融機関が特定の投資商品を勧めることもない。

2つめが税制上の優遇措置を受けられる点だ。

イデコの掛け金は全額が所得控除の対象となり所得税・住民税が軽減される。運用益も非課税だ。

受給時、一時金として受け取る場合には「退職所得控除」、年金で受ける場合は「公的年金等控除」の対象になる。

3つめの特徴として原則60歳までは引き出せない点があげられる。

税制優遇がある制度としてNISAと比較されることが多いが、イデコはあくまで年金制度だ。

イデコを始めるにあたっては加入資格と拠出限度額を知っておきたい。

イデコは20歳以上65歳未満の国民年金被保険者は原則加入できる。

掛け金は月額5000円以上で、1000円単位で自由に設定が可能だ。

ただ掛け金の上限額は職業などによって異なり、例えば公務員は月額1万2000円、会社員であれば勤務先のDC・DBの有無によって1万2000〜2万3000円、専業主婦(夫)は2万3000円、自営業者は6万8000円などとなっている。

加入資格や拠出の限度額はイデコの公式サイトなどで確認できる。

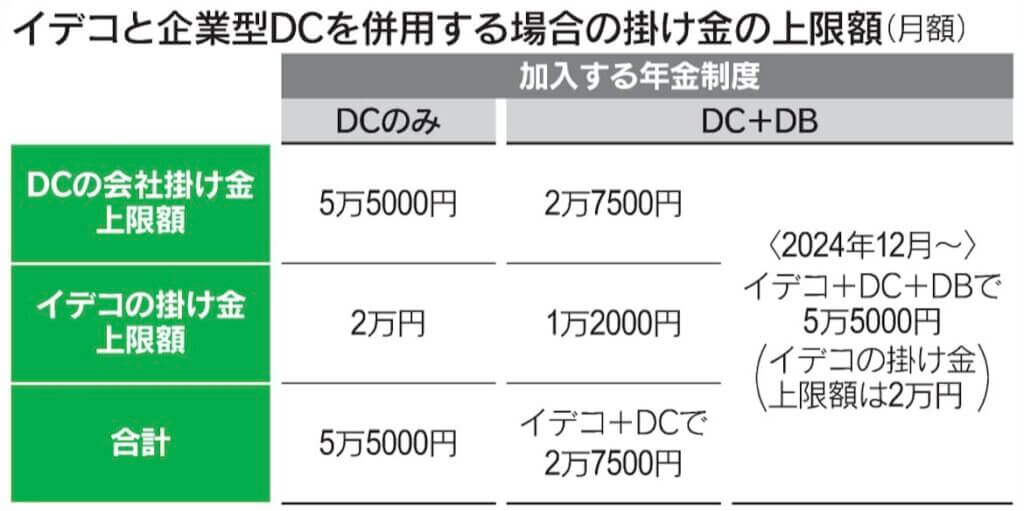

昨年10月からはDC加入者の中でイデコを利用できる対象が広がった。

もっともDCにイデコの上限額をそのまま上乗せできるわけではない。

イデコの掛け金の上限は2万円で、DCと合わせ5万5000円を超えてはいけないルールになっている。

勤務先のDBにも加入している場合はイデコの掛け金は1万2000円、イデコとDCの合計は2万7500円が上限となる。

来年12月にはこの場合のイデコの上限額が引き上げられる。老後の資産形成におけるイデコの役割はますます高まることになる。

商品選び、リスク許容度に応じて

イデコでの資産形成を決めたらまず運営管理機関を選ぶ。

加入者数の上位にはSBI証券や楽天証券などネット証券が並ぶ。

金融機関によって取扱商品が異なるので、自分が投資したい商品があるかを確認した上で、口座管理手数料や加入者向けセミナーなどサポートがあるかなどを基準に選ぶといい。

イデコの投資対象は保険など元本確保型と投資信託の大きく2種類ある。

ここからどれを選べばいいのか迷う人は多い。

ネットで検索すれば人気の投信などにたどり着けるがそれだけで選ぶのは避けたい。

高リスク商品であれば相場下落時に想定以上の損失が出て慌てる事態になりかねない。

一方、資産を減らしたくないからといってすべて元本確保型にするのも「期待したリターンが得られないという点で勧められない」(ニッセイ基礎研究所の熊紫云氏)。

一時的に損失が出ても長期積み立て投資をしていけば、プラスのリターンを得られるケースは多い。

過去の代表的な金融・経済危機時を振り返り運用商品ごとのパフォーマンスをみてみよう。

バブル崩壊、ITバブル崩壊、リーマン・ショック、コロナショックの株価急落前から今年4月まで毎月2万円ずつ積み立て投資した場合、資産残高がどうなったかを国内株式、国内債券、米国株式、外国株式、内外株式、外国債券の6つを対象に比較した。

最も投資期間が長いバブル崩壊直前から現在までをみると、累積積み立て元本800万円に対し全ての投資対象でプラスのリターンが得られた。

相場急落を経験しても、34年という長い時間をかけることで資産の目減りを挽回できた。

ITバブル崩壊とリーマン・ショック時も同様に全対象がプラスだった。

一方、コロナショック直前からの比較的短い投資期間では国内債券型がマイナスとなった。

ニッセイ基礎研の熊氏は「積立期間が長いほど資産の購入単価を平準化できる。10年以上の長期投資を心がけたい」と話す。

もう1つ注目したいのが資産の増え方の差だ。

4つの危機後に最も上昇したのは米国株式で外国・内外の株式が続いた。

バブル崩壊直前からのパフォーマンスでは、米国株式と国内債券の資産額に5000万円超の差がでている。

熊氏は「長期投資が可能な若い世代はある程度リスクの高い株式型などの商品も選択肢」と話す。

一方で「残りの投資期間が短い世代は安定的な投資を心がけるべき」とする。

もっともリスク許容度は個人により異なる。

老後資金を高リスク商品に投資するのは怖いという人は、株式などは一部にとどめ、元本確保型商品を多めに設定するのも手だ。

確定拠出年金アナリストの大江加代氏は「少しずつ株式の比率を増やすなどし、価格変動に慣れていくことが大事だ」と話す。

老後にイデコ、NISAで柔軟運用

「将来に向けて自分も資産形成をしなくてはならないと考えた」。

東京都内に住む会社員のAさん(31歳)は昨年、イデコを使い積み立て投資を始めた。

周りでイデコやNISAを始めたという話を聞くようになり、関心が高まったという。まずイデコから始め、少し慣れてきたところでNISAも開始した。

2つの制度を活用し、資産を増やしていきたいと話す。

イデコとともに、NISAの利用者も右肩上がりで増えている。

2022年末の一般・つみたてNISAの口座数は1804万となった。

現行NISAは時限措置だが、2024年に始まる新NISAでは制度が恒久化され、投資できる金額も増える。

老後の資産形成に向け使い勝手が増す一方で、個人からは「イデコとNISAのどちらを使えばいいのか」という声も出ている。

イデコと新NISAを比較する前にまず新NISAの内容を整理する。

「つみたて投資枠」と「成長投資枠」という2つの枠があり、1年間に投資可能な額はつみたて投資枠が120万円、成長投資枠が240万円となる。併用可能で生涯投資枠は1800万円(うち成長投資枠が1200万円)となる。

現行制度ではつみたてNISAが40万円、一般NISAが120万円なので、金額は大幅に増える。

非課税期間が無期限になるのもポイントだ。

一般NISAでは非課税期間の5年を過ぎた後も非課税で保有するには、新しい年の投資枠に資産を移管する「ロールオーバー」という手続きをしなければならない。新NISAではこの煩雑な手続きがなくなり、長期投資しやすい環境が整う。

利用者のメリットが大きくなる新NISAを、イデコとどう使い分ければいいのだろうか。

1つの考え方としては「資産形成の目的による使い分け」(確定拠出年金アナリストの大江加代氏)が挙げられる。

イデコで投資した資産は原則60歳まで引き出せないのに対し、NISAはいつでも運用資産を売却し引き出すことができる。

ファイナンシャルジャーナリストの竹川美奈子氏は、「老後資金はイデコや勤務先の企業年金制度などで積み立てをし、結婚や出産、教育、住宅購入などいつか使う資金についてはNISAで運用するなど柔軟に使い分けるといいだろう」と話す。

2つめが職業や収入の有無による使い分けだ。

イデコの掛け金は全額所得控除の対象となるため、所得の高い人は税制上のメリットが大きい。

一方、専業主婦(夫)など所得のない人はこのメリットを生かせない。

老後資産を増やしたいなら、所得控除はないが投資枠が相対的に大きいNISAのつみたて投資枠を活用してもいい。

自営業やフリーランスなど所得はあっても企業年金がない人、勤務先の年金制度があまり充実していないと感じる人は、まずイデコを使い税制メリットを受けながら老後資金を積み上げていくことが選択肢になる。

3つめが年齢による使い分けだ。

50代などこの先比較的短期間で老後資金をためなければならない人は、新NISAで資産の積み上げを急いだ方が良い場合もある。イデコの年間投資枠は人によって異なるが、14万4000〜81万6000円で、新NISAと比較すると投資枠に限りがあるためだ。

手数料や取り扱う金融機関の違いについても把握しておきたい。

イデコは加入時に国民年金基金連合会に対し2829円の手数料を払う。

掛け金納付の都度105円を負担する必要もある。

金融機関の運営管理手数料はネット証券など無料のところから年間数千円かかる金融機関もある。

一方、NISAは口座開設や管理に手数料はかからない。

イデコとNISAそれぞれの注意点もおさえておこう。

イデコでは金融機関が運用商品について説明はできるが、勧誘はできない。

商品に関する情報はある程度自分で調べ、自ら決める必要があると考えた方がいい。

金融機関によっては加入手続きをネット上で完結するところもある。

「心配な場合は平日夜や土日でも電話でのサポートが受けられるかなどを確認するといい」(確定拠出年金アナリストの大江氏)。

ほかにもイデコは転職時、登録事業所の変更手続きが必要になることも覚えておこう。

NISAにも注意点がある。

現行NISAでは一度投資枠を使って金融商品を購入し売却すると、その投資枠が復活することはない。

新NISAでは上限の範囲内であれば、売却しても翌年投資枠が復活する。

ファイナンシャルジャーナリストの竹川氏は「利益確定のための売買を繰り返せるようになるため、長期積み立て投資をしなくなる懸念がある」と指摘する。

老後の資産形成が目的であれば、売買のルールを決めるなどして計画的に運用することが大切になる。