金利が上がってくると、銀行の本業である貸出収益にはプラスになる。

ただ、銀行は長引く低金利かつ融資先も絞られるなか、余ったお金を有価証券運用に回している。

特に地銀は多額の資金を外債運用している。含み損がどこまで影響するか。

地銀4〜6月決算、堅調も『含み損』?

地方銀行・第二地方銀行の2022年4~6月期決算が出そろいました。

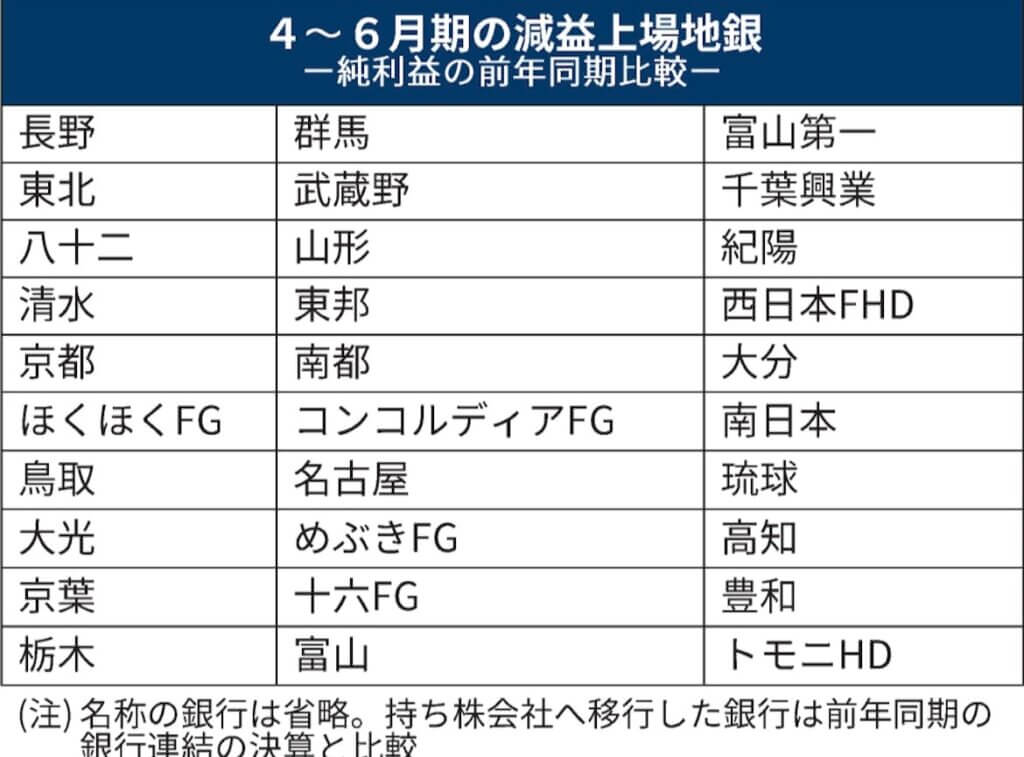

上場地銀・グループの純利益は前年同期比22%の増益で、新型コロナウイルス禍でも堅調な決算でした。

ただ、個別行ごとに見ると全体の4割に相当する30行・グループが減益となりました。増益基調の中でも減益となった大きな原因は「含み損」です。

株式や国債、社債、投資信託など運用する有価証券が値下がりしてしまったからです。

安全運転を旨とする地銀がなぜ、このようなリスクを取っているのでしょうか。

地銀はどれくらい有価証券を運用しているのですか?

A 地銀は主に地元の個人や企業の預金を原資に融資しています。

地域を地盤とする銀行ですので地元で融資する「地産地消」を心がけますが、人口が減り、経済が低迷し、地元へお金を回せなくなった結果、地元以外で運用せざるを得なくなってしまいました。

東京など大企業へも融資していますが、それでも運用できないお金を市場で運用しています。

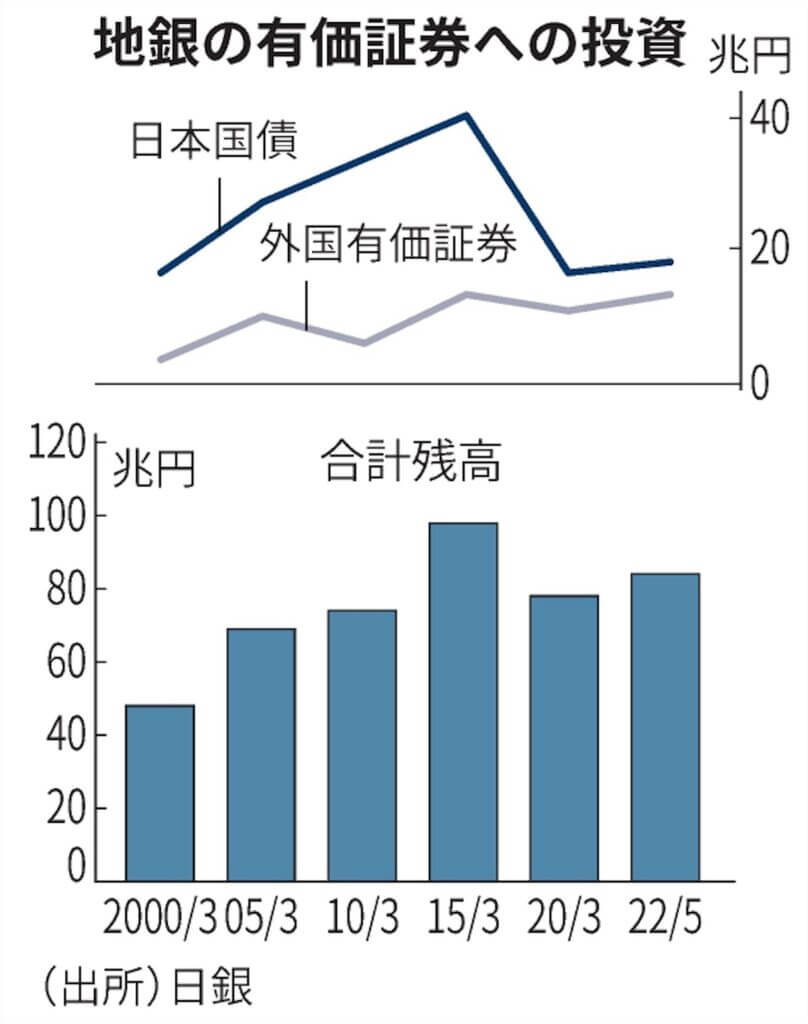

日銀によると、地銀の有価証券の運用残高は5月末時点で約84兆円です。

20年で1.5倍、30年で2倍に膨らみました。

足元では預金に占める有価証券運用の割合は約22%に上ります。

もはや「余資運用(余った現預金を市場で運用する意味)」とは言えない量です。

どこに運用しているのですか?

A 当初は安全資産の代表格、日本国債で運用していました。

日銀がマイナス金利政策を発動した2016年より前は40兆円を超えた時期もありました。

金利が付いていた時代ですので、運用するだけで利益を稼ぐことができました。

それを一変させたのがマイナス金利政策でした。

折れ線グラフの国債残高の5年ごとの推移を見ると、15年と20年の間に残高が急減しています。

代わりにじりじりと残高を増やしているのが外国有価証券です。

5月末時点の残高は約13兆円で、有価証券全体(84兆円)のうち15%強を占めています。

今では国債と外国証券の割合はかなり近づいています。

なぜ、含み損が生まれているのでしょうか?

A 背景にはインフレ懸念をきっかけにした世界的な金利上昇があります。

米連邦準備理事会(FRB)が政策金利を引き上げ始め、世界各国の中央銀行も次々と利上げに走っています。

金利が上昇することは債券価格が低下することを意味しており、金利上昇前に買っていた外国債が値崩れしてしまいました。

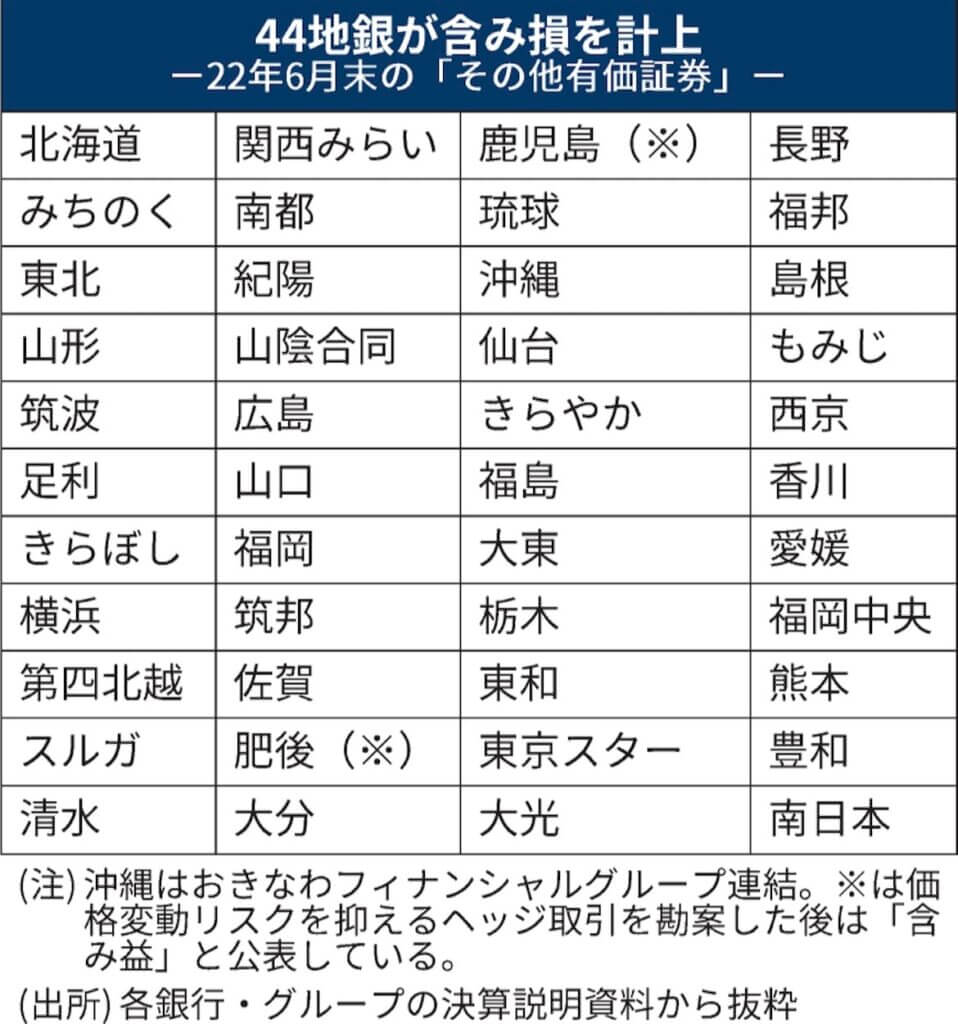

外国債の値下がりの影響を受けて、含み損を抱えることになった地銀は6月末時点で全体の9割を超えました。

含み損の合計額は3カ月で約1700億円から1兆円強に急増しています。

膨張率は6倍で、それだけ金利上昇のインパクトが大きかったことを意味しています。

それほどの損失を抱えて経営は大丈夫なのでしょうか?

A 含み損益は時価が取得原価を上回る場合は含み益、下回る場合は含み損と言います。

決算書には「評価損益」と書かれていますが、これはあくまで計算上の数字です。

日本の会計ルールでは3割以上値下がりしなければ、損失計上しなくて済みます。

バブル崩壊後、多額の株式を持っていた地銀は損失に耐えきれず、中には倒産したところも出ました。

国債は株式のように激しく変動しないため、そのまま保有し続けるところが多いです。

一見すると問題がないように見えますが、そうとは言い切れません。

有価証券の含み益は緊急時の「貯金箱」のような存在といえます。

ゼロやマイナスの状態では余剰資金が捻出できず、含み益のある有価証券を売却して不良債権処理や構造改革の費用にあてることもできません。

全体で増益基調になるのは、体力のある地銀が貯金を取り崩しているためで、逆に減益となった地銀はすべてではありませんが、貯金を取り崩してカバーできなかったところとも言えます。

益出しが出来なくなることで近い将来、赤字に転落してしまう地銀が少なからず出てくるかもしれません。

市場が戻らない限り、含み損を抱えたまま経営するのでしょうか?

A 外国証券だけが含み損であれば様子を見る地銀は多いのでしょうが、日本国内の有価証券が値崩れした場合は尻に火が付く可能性があります。

実際、日本国債もわずかですが、価格が低下(金利が上昇)しています。

3カ月で5%ほどでしたが、保有額自体が大きいためインパクトは一定程度あります。

8割超の地銀が「債券(国債や地方債など)」でも含み損を計上しており、二重苦に陥っています。

株式の含み益で含み損を相殺できず、有価証券全体で含み損に陥った地銀は44行に上りました。

3月末が16行でしたので、急増していると言えます。

例外的ですが、海外で活動する地銀はどこかで損失処理に踏み切る可能性があります。

銀行は一般企業と同じ会計ルールと別に銀行法で定める自己資本比率規制に服しています。

そのうち海外に展開する地銀(横浜銀行や八十二銀行、山口銀行、名古屋銀行など11行)はメガバンクと同じ国際統一基準行に指定されています。

これらの地銀は含み損によって自己資本が目減りしてしまうルールになっており、市場価格が戻らなければいつまでも抱え続けることが難しくなりそうです。

今後、新型コロナ禍からの出口や足元の物価上昇を受けた顧客支援では資本面での対応など銀行には踏み込んだ判断が求められます。

市場依存型の経営に黄信号がともるなか、各行がどういった経営戦略を描くのかが焦点となります。