太郎

おはようございます❗️

あと15年でFIREを目指す、企業戦士のメガバンク太郎と申します😊

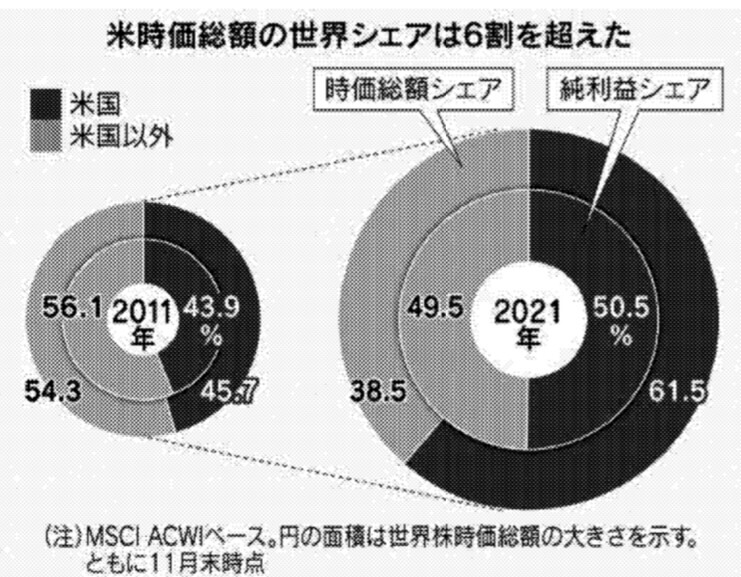

世界の時価総額の中で、米国企業の時価総額が6割を超えている。

この一極集中に近い現象は続くのか🤔

米国株がまるで世界を覆ってしまうような勢いだ。

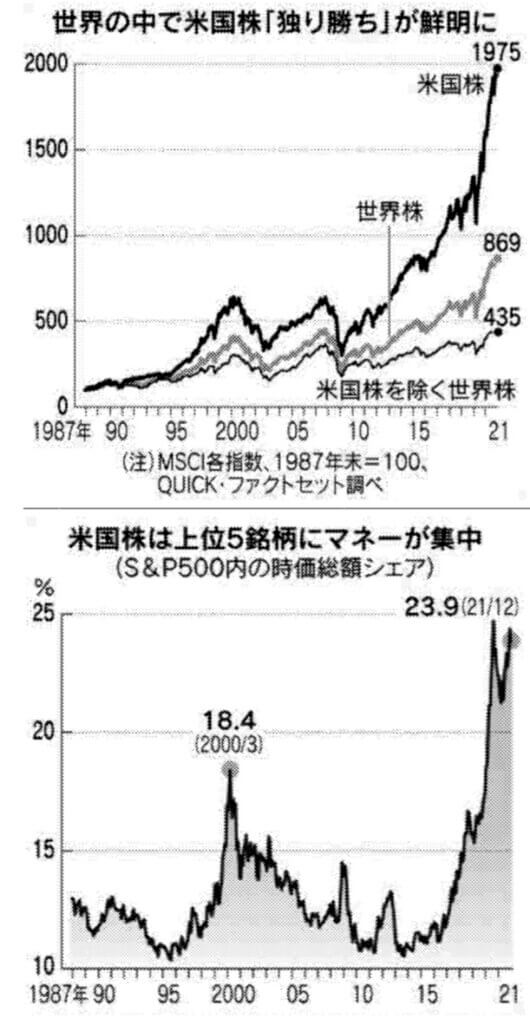

2021年の世界の株式市場を振り返ると、米国株の「独り勝ち」がさらに鮮明になった。

GAFAMやテスラなど10銘柄に満たない巨大テック企業がけん引し、代表的な世界株価指数に占める米国株の時価総額シェアは6割を突破した。

圧倒的な強さを示す米国株に死角はないのか。

大人気「S&P500」

日本の投資信託市場で毎月500億~800億円が入りつづけている人気ファンドがある。

三菱UFJ国際投信が運用する「eMAXIS Slim 米国株式(S&P500)」だ。

保有コストが年0・09%強と相対的に低く、残高は約9200億円と昨年末から4倍に膨らんだ。

「何より上昇率がすごい。米株価指数の投資が効率よくお金を増やす方法だと思う」。積み立て型の少額投資非課税制度(つみたてNISA)で同ファンドに月3万円を積み立てる都内の20代のメーカー社員はいう。

米国株シェアが増え続ける

確かに、米国株の強さは際立っている。連動する資金が4・2兆ドル(約480兆円)と国際投資で最も利用されているMSCIの「オール・カントリー・ワールド・インデックス(ACWI)」は今年18%上昇。

分解すると、米国株の24%高に対し、米国株を除く世界株は9%高にとどまる。

MSCI ACWIの中に占める米国株の時価総額シェアは11月末に過去最高の61・5%に達した。10年前の45・7%から16ポイント弱上昇した。

MSCIよりも銘柄数が多い「FTSEグローバル・オールキャップ・インデックス」も米国株シェアは59・9%と似た水準だ。

いずれにしろ、米国株のシェアが高すぎて、世界株指数に投資しても分散効果は限られる。

米国株シェアの上昇要因銘柄は

米国株の上昇を引っぱるのは、限られた数の超大型株だ。時価総額が3兆ドルに迫る米アップルなど巨大IT銘柄に投資家の資金が偏る一極集中の構図が強まっている。

S&P500種株価指数に占める上位5銘柄の時価総額シェアは、20年8月に24・7%と全体の4分の1に迫った。

ITバブルの天井をつけた00年3月(18・4%)を超え、1970年代以来の高い水準だ。

その後、同比率はいったん低下したが、今秋以降に盛り返して現在は23・9%だ。GAFAMの中で株価が伸び悩んだメタ(旧フェイスブック)に代わってテスラが新たにトップ5に入り、同比率を押し上げている。

22年も米国株は上がりつづけ、より巨大になっていくのだろうか。それはひとえに、GAFAM一極集中相場の持続力にかかっているだろう。

GAFAMの三つの壁

GAFAMの先行きには、「壁」といえる3つの障害が待っている。

「規模の壁」

1つ目は「規模の壁」だ。

「本業で稼いだ巨額のキャッシュで人工知能(AI)や拡張現実(AR)など新たな成長分野への投資を加速しているが、それでも規模が大きいだけに成長率は鈍化しやすくなる」。クレディ・スイス証券の松本聡一郎・日本最高投資責任者はこう指摘。GAFAMへの集中投資はリスクが大きいとみる。

「規制の壁」

2つ目は「規制の壁」だ。

ゴールドマン・サックスの米国株調査チームは、米バイデン政権下の連邦取引委員会(FTC)がGAFAMによる新興の競合他社の買収を規制しようとしていると指摘。

それゆえに企業買収がけん引するこれまでのGAFAMの成長戦略が難しくなるとみている。

「期待の壁」

3つ目は「期待の壁」だ。

「ITバブルの時と違ってGAFAMは利益を出しているという声も多い。だが当時もマイクロソフトやインテルは利益を上げていた」。

三菱UFJ信託銀行の芳賀沼千里チーフストラテジストはいう。

「GAFAMのPER(株価収益率)は当時のハイテク株と同水準に上がっており、高い成長を織り込んでいるGAFAMの今の株価は割安とはいえない」

時価総額は純利益とPERのかけ算だ。

10年前に米国株の時価総額と純利益のシェアがほぼ同じだったのは、PERが示す市場の成長期待が他の地域と同水準だったからだ。今は両者のPERに差がつき、米国株の純利益シェアは50・5%なのに対し、時価総額シェアは60%を超えている。

米国株は市場が織り込む高い期待を結果で裏づける必要があり、規模が大きくなるほどハードルは高まる。米国株のオッズ(賭け率)は着実に上がっている。

所見

世界株式市場はアメリカ企業、特にGAFAMとテスラに成長を依存している。

「独り勝ち」が鮮明になる中で、規制や過度な期待の反発などリスク要因が増えてきた。

ただし、この企業群が衰退するようなことになれば、世界の運用マネーが一気に冷え込む。

リスクを承知で、やはり米国株に積み立て続けるしかない、と思ってしまう。