相続税の税務調査とは、相続人が相続税の申告を正しく行ったのかどうか税務署がチェックすること。

申告書に記載された内容に相続財産の申告漏れや誤りなどの疑念が生じた場合に、税務署(国税局の場合もある)の調査官が被相続人の生前の自宅などを訪問し、相続人に相続財産の状況を尋ねる実地調査のことだ。

相続税の申告が必要なのに、無申告の相続人も税務調査を受ける場合がある。

税務調査は、一般的には相続税の申告をしてから1年〜1年半後に行われるという。

忘れた頃にやってくるという印象だ。

調査対象は1.2万人程度

実際に税務調査を受けるケースはどのぐらいあるのか。

実態を把握しやすいように、コロナ禍の影響を受けていない2016年中に死亡した人のデータで見ていこう(図表1)。

税務調査は死亡から一定期間をおいて実施されるので、2018年が中心となる。

2016年の被相続人の数(死亡者数)は130万7748人。

そのうち相続税の申告書提出の対象になったのは、1割強の13万6891人だ。

うち3万1011人は、小規模宅地等の特例や配偶者の税額軽減などにより無税で済んでいる。

それを除外した10万5880人が実際の課税対象となり、被相続人全数に占める割合は8.1%となる。

このうち税務調査の対象になったのは1割強に当たる1万2463件で、その85.7%に当たる1万684件から申告漏れ等が見つかっている。

申告漏れ等の財産の額(申告漏れ課税価格)は1件当たり平均2838万円、追徴税額は568万円だ。

ひとたび税務調査が入れば9割近くの確率で申告漏れ財産が見つかり、相当額の追徴税額が課されることになる。

それがたとえ”うっかり”による申告漏れでも10〜15%の過小申告加算税が課され、悪質な場合は35%の重加算税が課される。

後述するように税務署は相続財産の情報のほとんどを押さえている。

「この程度なら見逃される」とは安易に考えない方がいいだろう。

なお、比較的軽微な申告漏れや計算間違いなどの場合には自宅への実地調査までには至らず、文書や電話による連絡か、相続人に税務署への来所を依頼し、修正申告の提出を求める簡易な接触を実施する。

この場合の申告漏れ等財産の額は1件当たり平均428万円、追徴税額42万円となっている。やはり実地調査を受けた場合に比べてかなり低い。

KSKシステムが財産把握

では、税務署はどのような手順を踏んで税務調査の対象になる相続人を選定するのだろうか。

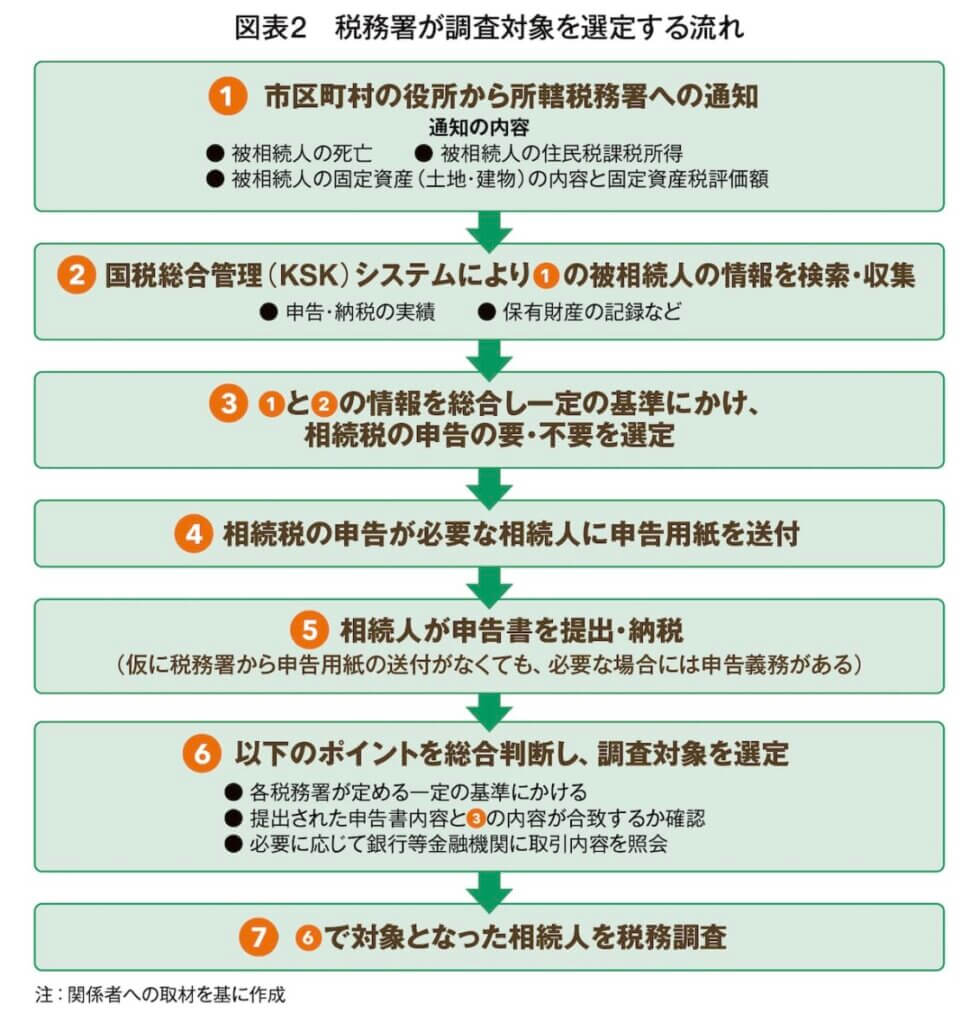

ざっくり図表2のような流れになる。①から順に見ていこう。

誰かが亡くなると、住所地の市区町村の役所に死亡届が提出される。

担当部署はそれを受理すると、相続税法第58条の「市町村長の通知」という規定により、所轄の税務署へ死亡の事実を知らせる。

人の死は、ほぼ100%税務署に把握される仕組みになっているのだ。

その際、被相続人が所有していた固定資産(土地・建物)や住民税課税所得など、市区町村が把握する財産の状況も併せて送られる。

それらが届くと、税務署は該当の被相続人の生前の申告・納税の実績や、財産の内容などを「国税総合管理(KSK)システム」に蓄積された莫大なデータから出力する(図表2の②)。

KSKシステムとは、全国の国税局と税務署をネットワークで結び、申告・納税の実績や各種の情報を入力することにより、各人の税金や財産の記録を一元管理するものだ。

銀行や証券会社などとの取引内容も、金融機関から税務署に支払い調書が送付されるため、ここに記録される。現金以外の財産は全て把握されていると考えていいだろう。

続いて③〜⑤。税務署は①と②のデータを合体させ、相続税の申告が必要だと想定される相続人を選定の上、申告用紙を送付する。

ただし相続税の申告用紙が届かなくても、基礎控除等を超える相続財産があるなら申告の必要があるし、小規模宅地等の特例や配偶者の税額軽減により結果的に相続税が0円になる場合でも、申告はしなければならない。

最後に⑥〜⑦。相続人から相続税の申告書の提出後、税務署はその内容が③の過程で調べた内容と合致するのか確認し、合致しない=申告漏れ財産がありそうだという相続人に税務調査をかける。

税務調査というと何か恐ろしげなイメージがあるかもしれないが、ある日突然、家に調査官が踏み込んでくるわけではない。

悪質な課税逃れなどを対象とする強制調査ではなく、通常の税務調査であれば、事前に訪問日程の連絡が来る。

調査官も基本的に穏やかに対応するはずだ。

調査の筆頭は「名義預金」

税務調査で調べられやすい財産は3つあるという。

筆頭は「(家族)名義預金」。被相続人が配偶者や子供、孫など家族の名義で開設した口座のことだ。

子供や孫名義であっても、通帳や印鑑を被相続人が管理していたり、名義人が自由にお金を出し入れできなかったりすれば、実質的には被相続人の財産だとみなされ、申告が必要になる。

名義預金だと指摘されやすいのは、子供が独立して遠隔地で生活しているにも関わらず、親の生活圏の銀行の支店に口座を持っているような場合だ。

税務署は銀行に照会をかけ、口座開設時の届け出印鑑や書類の筆跡などもチェックするという。

いま被相続人になる人たちは80〜90代が中心。昔のマル優制度(少額貯蓄非課税制度)を最大限に利用するために、子供名義で銀行口座を開設した人も多い。

調査官が相続人である子供に「名義預金ではないか」と尋ねると、生前に贈与を受けたと回答する人も少なくないそうだ。

その場合、金額によっては贈与税の申告が必要だったはずなので、「なぜ申告しなかったのか」とか「本当に自分の預金なら口座開設の経緯や入出金の流れがわかるはず」と追究され、最後は「親の預金です……」と降参するケースが多いらしい。

調査官の中には心理学を学ぶ人もいるので、まず隠しきれないと思った方がいい。

死亡直前の引き出しも注意

2つ目は「被相続人が亡くなる直前の高額な出金」だ。

死亡の半年前ぐらいまでの期間にチェックが入る場合が多い。

葬儀費用などのために引き出すこと自体は問題ないが、引き出した金額は申告する必要がある。

ところが引き出した金額から葬儀費用等を差し引いた残額だけ申告するケースがあるという。

その一方で、葬儀費用の控除も受けている。これでは二重控除なので誤りになる。

3つ目は「化体(けたい)財産不明」のケース。化体財産とはお金が何らかの財産に変わること。

被相続人の死亡前5年〜半年ぐらいまでの間に、口座から1000万円単位の高額な出金があったのに、そのお金の充当先となる財産の記載が申告書にないと調査官から指摘を受ける。

申告漏れの可能性があるからだ。

例えばこんなケース。被相続人の死亡の約5年前に、3000万円の定期預金が解約された。

ちょうど同じ頃に子供がマイホームを購入しているが、その資金に流れたのではないか。

子供が「親から借りた」と答えた場合、被相続人の親から相続人である子供への貸し付けは、返済の実態がなくても子供への債権だとみなされ相続財産として扱われる。従って相続税の申告をしなければならない。

近年では相続財産の中にデジタル遺産が含まれることも増えている。

銀行や証券会社とのネット取り引きや、FX、暗号資産の取り引きなどだ。

これらも金融機関からの支払い調書で証拠は残っているので税務署に把握されている。

遺産1億〜3億円が危ない

調査官は税務調査をするからには税収に結び付けたい。

同じ3000万円の申告漏れがあったとしても、遺産が高額なほど税率が高い(納税が多い)ので調査されやすくなる。

だが、資産家は事前に相続税対策を講じているものだ。

調査のターゲットにされやすいのは遺産総額が1億円超〜3億円程度で、かつ税理士の関与がない場合だという。

小規模宅地等の特例や配偶者の税額軽減で0円申告をするなら、申告内容に多少誤りがあっても相続税は0円なので特に税理士に依頼する必要はないと言われるが、結構な相続税がかかりそうなら依頼した方が安全だ。

その際は税理士選びが鍵を握る。

相続税はやり方次第で納税額に差がつくグレーゾーンが多い。相続の経験が少ない税理士は税務署からの指摘を受けたくないため、あまり積極的に節税策を講じてくれない傾向がある。相続に強い税理士を選ぶのが肝要だろう。